Versión estenográfica

Acapulco, Gro., 20 de Marzo de 2015

- C. ROBERTO MENA: Vamos a escuchar ahora la presentación del Subsecretario de Hacienda y Crédito Público, Fernando Aportela, nuevamente con nosotros.

Bienvenido señor Subsecretario.

- DR. FERNANDO APORTELA RODRÍGUEZ: Muy buenos días. Antes que nada un saludo, gracias a la Asociación de Bancos de México por la invitación y por la oportunidad de presentar el día de hoy en esta 78 Convención Bancaria.

Esta mañana tengo una presentación que habla sobre las oportunidades en el Sistema Financiero Mexicano sobre cómo vemos factores, tanto de la regulación como del entorno, que permiten tener mejores perspectivas para el desarrollo del sistema financiero.

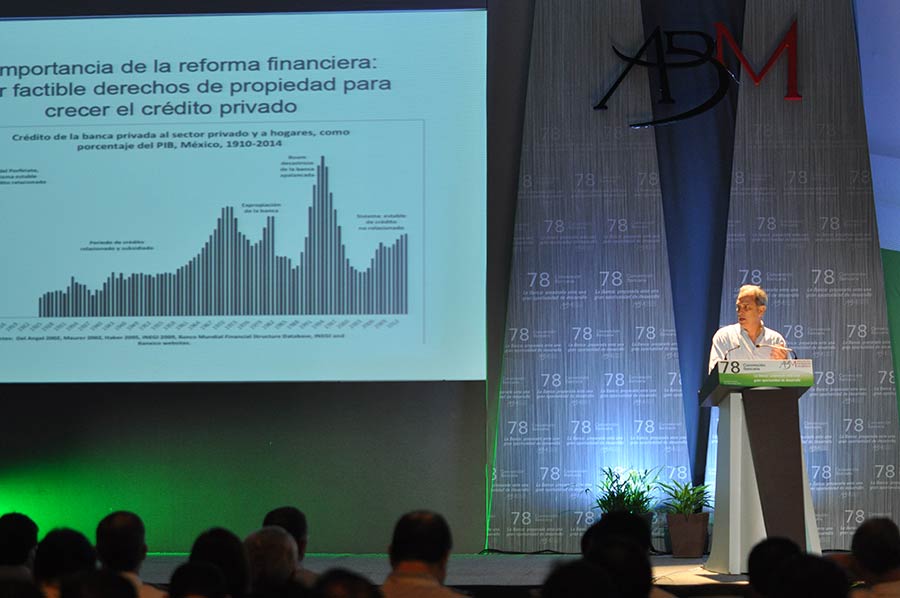

Si nos vamos a primera lámina, por favor. Primero quiero hacer una reflexión sobre cómo han evolucionado el número principal o los datos agregados principales en el sector:

Primero el financiamiento interno al sector privado, como pueden ver, de 2012 a 2014 ha tenido un incremento de 3.5 puntos porcentuales, para llegar a 29.2 por ciento del Producto Interno Bruto.

El ahorro financiero interno, también una medida muy importante de cómo se va desarrollando el sector financiero, ha tenido un incremento de 6.1 puntos porcentuales, llegando a casi 62 por ciento del Producto Interno Bruto.

Un dato que no está en esa lámina, pero que es importante, es la captación bancaria. La captación bancaria en términos de crecimiento, de aceleración de crecimiento es la que más ha tenido una evolución favorable, tuvo un crecimiento de 3 puntos porcentuales, y alcanzó el 21.2 por ciento del PIB en el periodo de 2012 a 2014.

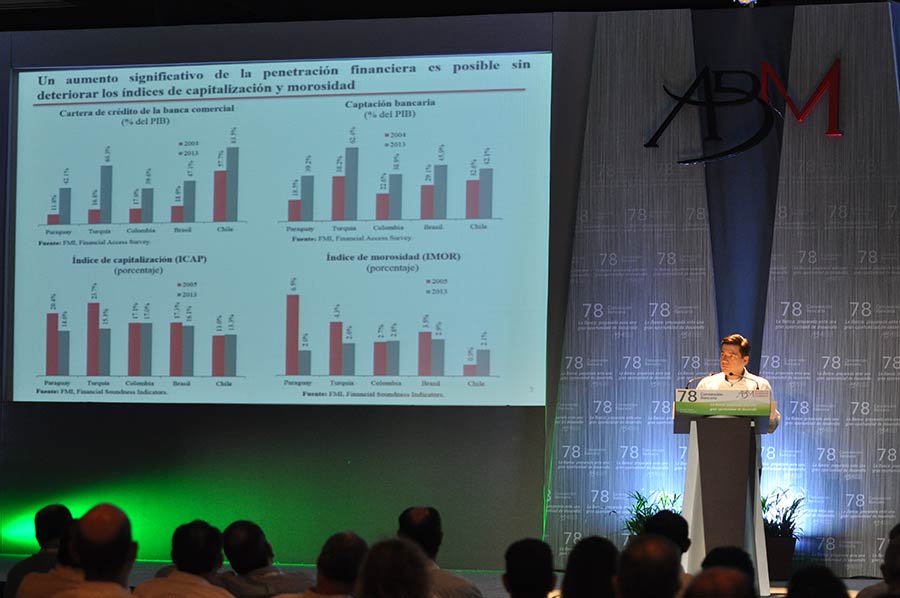

Hay una pregunta recurrente que se nos hace de si la meta del 40 por ciento de financiamiento al sector privado en el 2018 como porcentaje del producto interno bruto es alcanzable.

En esta gráfica que tienen ustedes ahí tenemos a Paraguay, Turquía, Colombia, Brasil y a Chile, en un periodo de 10 años, de 2004 a 2013. Lo que tenemos es el crecimiento de la cartera de crédito, de la captación bancaria, cómo cambió el índice de capitalización en ese periodo, y también en índice de morosidad.

La barra roja es 2004, la barra gris 2013, y lo que podemos ver por ejemplo en términos de la cartera de crédito y de la captación, son crecimientos relevantes.

Si tomamos esta muestra y de la muestra quitamos los extremos; es decir, quitamos al que más creció y al que menos creció en el tiempo, por ejemplo en esos países en promedio la cartera de crédito de la Banca Comercial tuvo un crecimiento de 26.7 puntos el Producto Interno Bruto; la captación bancaria de 15.8.

¿Qué quiere decir esto? Que los 3.5 puntos que llevamos en México de 2012 a 2014 de continuar esta tendencia, y dados los ejemplos internacionales, la meta de alcanzar el 40 por ciento en el 2018 es una meta, si bien ambiciosa, alcanzable.

También en ese mismo periodo si ven los datos del índice de capitalización y el índice de morosidad, fue posible en esos países alcanzar ese crecimiento de cartera y de captación manteniendo los niveles de capitalización.

En México tenemos todavía una oportunidad más grande por el Marco normativo, en el que, como ya señalaba el Secretario de Hacienda el día anterior, todos participamos y, sobre todo, la Banca también con un empuje importante para tener un mejor Marco regulatorio que nos permita este crecimiento de manera sana y sostenida.

En la lámina que sigue los factores que favorecen el otorgamiento de crédito en la Reforma Financiera, como todos sabemos es mayor competencia, mejora del marco legal mercantil.

Se hablaba del Estado de Derecho. La verdad es que el Estado de Derecho es el conjunto de todos los elementos que tenemos, desde un buen supervisor, una entidad que represente a los usuarios, también el sistema legal qué es lo que estamos construyendo todos juntos.

El nuevo mandato de la Banca de Desarrollo. Y también, aunque no es un tema exclusivamente del sector bancario, la parte de la integración de México al mercado integrado latinoamericano.

A la par de estos elementos que promueven una mayor competencia y un mayor desarrollo en el otorgamiento de crédito, también tenemos mayores elementos de solidez y de prudencia, por ejemplo, los estándares prudenciales internacionales de capital y liquidez. Y por ejemplo, el establecimiento en Ley del Consejo de Estabilidad del Sistema Financiero.

Un tema recurrente ha sido cómo este nuevo coeficiente de cobertura de liquidez impactará a la expansión del crédito. Hicimos un ejercicio, junto con la Comisión Nacional Bancaria, para tratar de determinar cuál es el efecto de esto. Utilizamos para estos cálculos lo que tenemos aquí, la rentabilidad de los productos cumpliendo con el coeficiente de cobertura de liquidez.

Lo que podemos ver con estos ejercicios, donde tomamos en cuenta tasas de fondeo de más de 30 días, que son las que funcionan para que afecten el coeficiente de cobertura de liquidez, con las estimaciones preventivas para riesgos crediticios; con los gastos variables de operación.

Y si ustedes pueden ver, lo que tenemos es que, dados los datos agregados del sector, cumpliendo el CSL, lo que tenemos es que en el margen los créditos que se dan, por ejemplo, a las Mipymes tienen una rentabilidad, los créditos a la vivienda tienen una rentabilidad, los créditos al consumo también tienen una rentabilidad importante. La rentabilidad promedio es la vara roja, y como pueden ustedes ver, es una rentabilidad donde se ve claramente que es compatible en el tiempo cumplir con el CSL, a la par de tener una expansión del crédito que permita un crecimiento.

Y esto también se refleja en otra fortaleza y en esta oportunidad que podemos aprovechar en este nuevo entorno normativo para tener un mayor crecimiento del Sector financiero, Que es el Índice de Capitalización, que es de 15.8 por ciento al cierre de diciembre de 2014.

Para ponerlo en comparación, en Estados Unidos el Índice de Capitalización es 14.4 por ciento en el mismo período.

Y también, como señalaba ayer el doctor Carstens y también el Secretario de Hacienda, México ya obtuvo el reconocimiento de Compliance por Basilea, y eso es un mejor estándar de calidad, de fortaleza del sector financiero, del sector bancario, mayor a lo que se ve en los Estados Unidos y en Europa.

Déjenme ahora pasar a la parte macroeconómica. Y lo que vemos aquí, yo les diría es que a pesar de la volatilidad que se tiene, que enfrentamos a nivel internacional, México se ha distinguido de otros países por contar con políticas sólidas y con instrumentos macroeconómicos favorables para el control de riesgo.

Y también recientemente lo que vemos es un crecimiento balanceado, con signos de aceleración y en un entorno de baja inflación.

Y este es un entorno propicio, a pesar de la volatilidad, para tener un desarrollo sano del sistema financiero.

Si nos vamos a la lámina que sigue, aquí lo que podemos ver es cómo ha aumentado la volatilidad. Lo que tenemos en la gráfica azul es un índice de apetito del riesgo, y como pueden ver, a la medida que ha tenido una evolución decreciente. ¿Qué quiere decir eso? Que básicamente por eventos como el tapering y luego como la incertidumbre geopolítica y los ajustes en el tipo de cambio de todos los países, han tenido o han reducido el apetito de riesgo.

Claramente, otro factor relevante es lo que ha ocurrido con el precio del petróleo. La reducción que ha tenido el precio del petróleo desde el 20 de junio del año pasado, cuando alcanzó su punto máximo, hasta el día, es una reducción del 57 por ciento en el precio.

Eso quiere decir que tiene tres características este comportamiento del precio del petróleo: que es una reducción elevada, que fue muy rápida e inesperada, y que también tiene elementos que hacen suponer que será un poco más permanente de lo que hemos visto en épocas pasadas.

Y en ese entorno, como se describió ayer y como voy a comentar más adelante, México se ha adelantado teniendo un ajuste preventivo en este entorno para fortalecer las perspectivas macroeconómicas de México.

Creo que vale la pena en los mercados, ya que estamos hablando de economía y de la evolución macroeconómica reciente, lo que sucedió hace unos días en el anuncio de la FED.

La verdad lo más relevante o de las partes más relevantes es la apreciación de cómo van a aumentar las tasas de interés por parte de los miembros del Comité de la FED, y ahí lo que se ve es que en la reunión de diciembre tenían una expectativa que para el cierre de este año la tasa promedio iba a ser de 1.125, la tasa de FED, y ésta se ajustó a la baja en 0.62.

Si ustedes ven en la gráfica de hasta la derecha, que es el índice de volatilidad de ese día, del día 18 de marzo pasado, podemos ver cómo ese mismo día la volatilidad se redujo por el anuncio de FED, pero esto demuestra al final del día el entorno de volatilidad en la que estamos inmersos, propiciado por esta salida de la FED a un aumento en tasas de interés, sobre todo también por la disparidad de políticas monetarias ahora en Europa y en Japón, donde están en un proceso expansivo cuando la FED está ya en la salida de ese proceso expansivo.

En este entorno de volatilidad, México se ha distinguido bien; y se ha distinguido bien, y lo decimos aquí, y no es producto de la casualidad, es producto de muchos años de trabajo, de ya varias décadas, de varios años, de políticas macroeconómicas sólidas, de tener elementos que permiten una mejor evolución y conducción de las finanzas públicas.

Y esto que tenemos en esta lámina, yo les diría, son los principales elementos de diferenciación de México, tanto con políticas como instrumentos.

La parte de instrumentos, la cobertura petrolera, que ya llevamos presentando por varios años, teniendo por varios años en México, que este año nos permiten haber cubierto el precio del petróleo en 79 dólares por barril, que es el precio del presupuesto de manera completa, no hay un riesgo sobre el precio, sí hay un riesgo sobre los ingresos derivado de la producción, pero no del precio del petróleo.

El tipo de cambio flexible, que es una fortaleza que hace que los choques externos de la economía no se trasladen directamente a la economía real en México de manera inmediata; las reservas internacionales, que se encuentran en niveles alrededor de 195 mil millones de dólares; y la línea de crédito flexible, que con la apreciación del dólar ahora está alrededor de 65 mil millones de dólares.

También las políticas públicas de un endeudamiento sano, un endeudamiento que tiene un plazo promedio superior a los 8 años, donde más del 80 por ciento se encuentra denominado en moneda nacional de la deuda, donde más del 80 por ciento se encuentra denominado a tasa fija superior a un año.

También la parte de disciplina fiscal, que a diferencia de otras circunstancias, independientemente de que para este año no hay un problema de ingresos, de manera preventiva en enero se decidió anunciar un ajuste al gasto público del 0.7 por ciento, y también se está elaborando un presupuesto base cero, que permitirá romper inercias y nos permitirá tener mejores condiciones para enfrentar estos elementos de reducción de ingresos petroleros por el menor precio en la mezcla mexicana de producción.

Y finalmente el tema de las reformas estructurales, que lo que permiten las reformas estructurales, a diferencia de otros países, es también tener unas posibilidades de crecimiento basadas en cambios fundamentales en la economía y no basadas en políticas de corto plazo, y esto se ha reflejado de manera adecuada en los niveles de algunas variables claves; como por ejemplo, el tipo de cambio que a pesar de que ha tenido una depreciación en lo últimas semanas que ha sido global si uno ve un periodo de tiempo más largo desde el 31 de diciembre de 2012 a la fecha, uno lo que puede ver es que la depreciación acumulada en México en ese período es de 18.9 por ciento cuando tenemos países como Indonesia del 33 por ciento, Turquía 46 por ciento, Sudáfrica 45 por ciento, Brasil 60 por ciento, Rusia casi 97 por ciento, Colombia todavía con un número más elevado.

Y el aumento en las tasas de interés en el bono a diez años en dólares en cada uno de estos países. En México, Colombia e Indonesia son los datos más bajos junto con Sudáfrica; pero apoyan por ejemplo, en Brasil con 237 puntos base o una Rusia con 350 puntos base. También en el bono local tenemos un aumento en México de 49 puntos base y en los demás países el otro que es menor, Sudáfrica, es 100 puntos base; Brasil 411 puntos base, y el Credit Default Swap que es precio que se le pone a los seguros de la deuda en la economía emergentes. Lo que podemos ver también es que el comportamiento de México se encuentra consistentemente en los mejores resultados, y esto, repito, no es producto de la casualidad, es producto de lo que se ha construido junto, es producto también del excelente trabajo que ha realizado Banco de México en tener la conducción de la política monetaria y lograr unas expectativas de inflación muy bien ancladas.

En cuanto al crecimiento, desde, yo les diría, el trimestre del año pasado lo que empezamos a ver fueron fuentes de crecimiento balanceadas, tenemos en los tres sectores, yo les diría, datos favorables excluyendo el dato de producción minera, y ahí en la producción minera hay un factor muy importante que es la producción minera petrolera que es la que ha tenido un decrecimiento durante el período del año pasado. El año pasado se esperaba una producción de petróleo de 2 millones 520 mil barriles diarios de acuerdo con el presupuesto, la producción fue de 2 millones 350 mil barriles diarios. Este año tenemos una proyección de 2 millones 400 mil barriles diarios, y eso sin duda ha tenido ya un efecto que se nota en las tasas de crecimiento. La buena noticia es que los demás sectores tanto el agropecuario, el industrial como en la parte del de servicios muestran tasas de crecimiento positivas y muestran también si uno compara trimestres, muestran también una aceleración del crecimiento, y hay sectores; por ejemplo, como el de la construcción con tasas de crecimiento ya superiores al 4 por ciento, manufacturas como lo tiene ahí con un crecimiento del 3.7 por ciento durante el año pasado. Hay datos que muestran una evolución más favorable que el Producto Interno Bruto.

Ahora, esto es relevante porque cuando uno piensa en cómo el sector financiero apuntala y este es la temática de esta 78 Convención Bancaria, cómo apuntala el crecimiento, déjenme hacerle algunas reflexiones sobre algunos sectores específicos; por ejemplo, en la producción de la industria automotriz y las ventas de automóviles. En febrero se produjeron 286 mil unidades, esa fue la producción total en febrero.

Muy importante, la producción del mercado interno fue 97 mil 558 unidades, eso es lo que creció el mercado interno en febrero, tuvo un crecimiento del 22 por ciento.

De acuerdo a datos de la AMIA y de la AMDA, todavía no tenemos el dato de febrero, pero en enero 67 por ciento de las ventas de automóviles o de unidades internas se hicieron con financiamiento.

En enero se vendieron en México 103 mil 697 coches, con un crecimiento del 21 por ciento, el 67 por ciento se hizo con financiamiento, fueron 69 mil 993 automóviles, ¿qué quiere decir esto? Que el sector financiero está apoyando el crecimiento, por ejemplo, de este sector específico, que son las ventas de vehículos en México.

La parte de la construcción. La construcción ha tenido crecimientos importantes; por ejemplo, la construcción de viviendas el año pasado, apoyadas por CONAVI, fueron 424 mil viviendas, sabemos que una parte muy importante, quizás la gran mayoría de las viviendas, las de CONAVI todas, pero la gran mayoría de las viviendas se compran con financiamiento, y eso también es un efecto importante, donde el sector financiero, donde esta fortaleza del sector financiero apuntala el crecimiento económico.

Tenemos también mejor desempeño en el empleo formal, el empleo formal está creciendo, otra vez en febrero creció a una tasa del 4.6 por ciento anual; la inflación también tuvo una evolución muy favorable, tuvo un dato durante febrero del 3 por ciento, crecimiento del 3 por ciento, y eso al final del día son factores que lo que hacen es soportar o apoyar el consumo.

Y ya vemos hacia final de la gráfica, después de un periodo de estancamiento, ahí lo que tenemos es un índice de ventas, y vemos un estancamiento, pero ya vemos en datos recientes otra vez un repunte del consumo; el último dato que tenemos de ANTAD fue de un crecimiento del 5.5 por ciento, y claramente los datos de consumo también deben ser soportados por el sector financiero.

Y se ve en los datos, se ve en la evolución de los datos agregados de la cartera de crédito, la cartera total del sector privado en enero 2014 versus enero 2015, tuvo un crecimiento del 6.1 por ciento; en empresas tuvo un crecimiento del 8 por ciento; vivienda tuvo un crecimiento del 6.8 por ciento, y sobre todo algo que nos interesa y donde hemos estado trabajando de manera importante es en el crédito a las pequeñas y medianas empresas, y ahí el dato es de un crecimiento del 9.5 por ciento a tasa anual.

¿Qué quiere decir esto? Que el sector financiero está contribuyendo y todavía tiene mucho por contribuir, lo va a hacer para tener un mejor desempeño de la economía.

Ahora, es importante reconocer la oportunidad de las reformas y cómo las reformas estructurales se van concatenando y van teniendo efectos de sinergias entre ellas, y cómo el sector financiero y la Reforma Financiera se vuelve un catalizador de las demás reformas.

Y déjenme, por ejemplo, darles aquí algunos ejemplos, que ya se vieron el año pasado, donde la interacción de algunas Reformas ha tenido resultados favorables, por ejemplo en la Energética con Nacional Financiera a través de la Reforma Financiera con el nuevo mandato de la Banca de Desarrollo y junto con la Banca Comercial se creó un Fondo, que lo que hace es tener proveeduría para toda la cadena de valor en el Sector Energético, con la Reforma Hacendaria, con la incorporación al Régimen de Incorporación Fiscal.

Lo que tenemos también son productos para otorgar financiamiento para promover la formalidad en la economía, y que esa mayor formalidad en la economía también repercuta en un número más alto de posibles usuarios para el Sector Financiero.

Y muy importante, Telecomunicaciones. Hay todo un esfuerzo de inclusión financiera. La parte de inclusión financiera tiene mucho que ver también con tener elementos tecnológicos que permitan acceder a poblaciones que tienen saldos pequeños con una rentabilidad adecuada.

Y en eso la Reforma de Telecomunicaciones con mejores servicios de tecnología, con mejores servicios de internet da también una oportunidad y una sinergia positiva para poder tener un mayor desarrollo del sistema financiero.

En el tiempo los ejemplos se van a seguir multiplicando, y lo que vamos a ver es un encadenamiento de ejemplos positivos, que junto con los elementos de mayor solidez, los elementos prudenciales, nos deberán de dar una evolución favorable del sector financiero y, sobre todo, una potenciación de lo que estamos observando.

En general, y ya con esta lámina termino, creo que estamos en un momento donde se están conjuntando varios elementos, primero un marco normativo dentro del sector financiero renovado, que permite tener un crecimiento en un entorno de mayor competencia, que permite este crecimiento de forma sana y sólida.

Tenemos a la par un entorno de políticas públicas sólidas, ya de muchos años; es cierto, en un entorno de volatilidad elevado, pero en un entorno de políticas públicas sólidas que diferencian a México de otras economías. Eso también permite una oportunidad para desarrollar el sector financiero.

Y luego, las reformas estructurales, donde las reformas estructurales nos irán dando este crecimiento que deberá ser potenciado en el tiempo por el sector financiero.

Creemos y reconocemos que el tema de la Convención Bancaria, que es: “La Banca preparada ante una gran oportunidad de desarrollo”, las condiciones están en la mesa. El trabajo conjunto que estamos haciendo las autoridades junto con el sector financiero, estamos seguros que tendrá beneficios.

Como señalaba ayer el Secretario de Hacienda, tenemos una agenda larga hacia adelante; pero lo mejor es que tenemos una agenda con objetivos precisos y con el mismo ánimo de lograr un mayor financiamiento para todos los sectores en la economía mexicana.

Nuevamente, muchas gracias por su invitación.

Buenas días.

- - -o0o- - -